概要

自身のキャリアの選択肢としてフリーランスがあるが、そもそもフリーランスとは何か?さえわかっていないので、本記事にて情報をまとめることで、フリーランスについての解像度を上げる。

1. フリーランスとは

フリーランスとは、「業務に応じて企業や団体と自由に契約を交わし働く人」を指します。

フリーランスは英語で「Freelance」と表し、「Free(自由)」と「Lance(槍)」を組み合わせた言葉です。

諸説ありますが、中世ヨーロッパで、契約により有力者に仕えた騎士が使っていた武器が槍だったことが語源だと言われています。

フリーランスは、会社員や団体職員のように組織に属さず、独立してさまざまなプロジェクトに関わり、自らが持つ技術を提供しながら働きます。

ただし、組織に雇用されていないため、労働基準法などの労働法規は適用されず、「最低賃金」「労働時間」「休日」「有給休暇」「労働災害での補償」などの規定の対象外です。フリーランスでの事業や働きがさまざまな取引先から評価され、収入が安定すればフリーランスとしての醍醐味を味わえるでしょう。

freee より引用。

2. 個人事業主になる上で必要な手続き

働き方を表すフリーランスと違い、個人事業主は税法上の区分を意味します。

個人事業主は「継続して事業を行う個人」であり、税務署に対して個人事業の「開業届」を提出しています。

フリーランスとは特定の会社(法人)や団体に属さずに業務を行う、「働き方」を意味する言葉です。

一般的なサラリーマンは会社と雇用契約を結んで働きますが、独立して業務を行うフリーランスは、会社に属さずにさまざまな顧客の仕事を請け負います。フリーランスはあくまで働き方を表す呼称で、法律(税法)による区分ではありません。

CREDIT SAISON より引用。

開業届を提出し、個人事業主となる

そもそもフリーランスとして事業を始める場合、開業届を提出する必要はありません。しかし、開業届を提出して個人事業主となることで、以下のメリットが得られる場合があります。

節税効果の高い青色申告を利用して確定申告ができる

屋号付きの事業用銀行口座を作れる

小規模企業共済に加入できる

開業届の控えが証明書の役割りをはたしてくれる

自覚と責任が生まれる

なお原則、開業を開始してから1ヶ月以内に提出すること

freee より引用。

健康保険・年金の切り替えと加入手続きを行う

勤務先の健康保険から国民健康保険への切り替え

厚生年金から国民年金への切り替え

国民健康保険の加入は、原則として退職日の翌日から14日以内に加入手続きを行う必要があります。

以下の必要なものをお住まい地域の役所に持参の上、手続きをしてください。

離職票

身分証明書

マイナンバー

印鑑

freee より引用。

3. 税金に関して抑えておくべきポイント

個人事業主の場合、確定申告や各種保険の手続きを自身で行う必要があり、国に対してどの税金をどう算出して、収めなければいけないか把握する必要がある。

フリーランスが納める税金の種類

所得税

住民税

個人事業税

消費税

所得税とは

所得税とは、その名の通り所得に対して課される税金のことです。

収入から経費や外注費、控除を差し引いた最終的な利益を指します。 ちなみに確定申告とは、所得を計算して納税予定金額を算出・納税することです。

住民税とは

住民税とは、都道府県や市区町村に対して納める税金のことで、住民に身近な行政サービスの必要経費を広く負担してもらうためのものです。

個人の都民税と区市町村民税をあわせて、一般に「個人住民税」と呼びます。 前年度の所得を元に計算されるため、所得が多い年の翌年は住民税もアップします。

個人事業税とは

個人事業税とは、事業で得た所得が年間290万円を超えると課税される税金です。前述した所得税は国に納める国税ですが、個人事業税は都道府県に納める地方税です。

個人事業税が課税される業種は限られています。また課税される業種だった場合も、税率は業種によって異なります。

消費税とは

個人事業主は、最低でも年に1回、売上時に預かった消費税から経費などと一緒に支払った消費税をマイナスし、その差額を納税する必要があります。ただし、原則として2年前の課税売上高が1,000万円以下の場合は消費税の申告・納税が免除されています。

課税事業者・免税事業者

消費税は本来消費者が納めるものですが、個人事業主であり取引先から消費税を売上とあわせて預かる場合は、代わりに納税する納付する義務(間接税)が生じます。

個人事業主で消費税の納税が必要なのは、課税事業者である場合です。課税事業者とは、以下に該当するものを指します。

基準期間における課税売上高が1,000万円を超える者

適格請求書発行事業者に登録している者

特定期間における課税売上高が1,000万円を超える者

上記のいずれかに該当すれば、原則として消費税の納税が義務付けられます。

個人事業主で消費税の納税が免除されるのは、免税事業者である場合です。免税事業者に該当するのは、以下のような個人事業主です。

基準期間における課税売上高が1,000万円以下の者

適格請求書発行事業者に登録していない者

特定期間における課税売上高が1,000万円以下の者

なお個人事業の場合、開業初年については2年前も前年も課税売上高はゼロですので、免税事業者となります。

以上、freeeから引用。

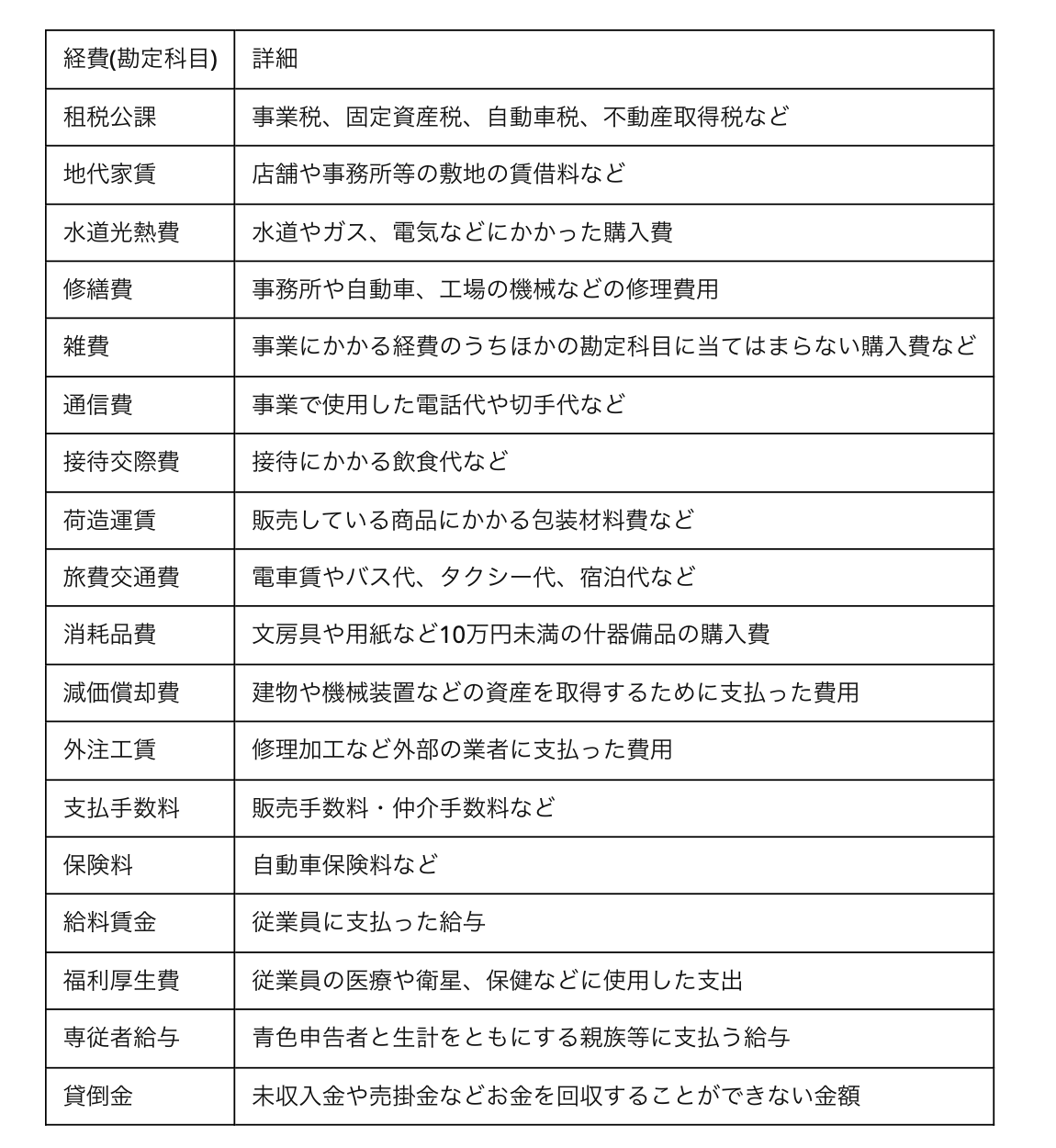

経費

経費と控除は、所得から差し引くことができるため、差し引く金額が多ければ多いほど課税対象となる所得は少なくなります。

その結果、所得税と住民税、個人事業税の納税金額を節税することができます。経費や控除について正しい知識がないと、本来よりも多く税金を支払う可能性があるため注意が必要です。

経費には、仕入れや事務経費だけではなく、家賃や光熱費、交際費、家族への給与(青色事業専従者給与)も計上することができます。

経費はその内容ごとに分類し、記録しましょう。ちなみに、事業を運営していく上で発生する収益・費用を記録するための分類項目を勘定科目と言います。

なおIT業の場合、一般的な経費は50%と言われており、50%を超えての経費申請は税務署からの監査が入る可能性がある。

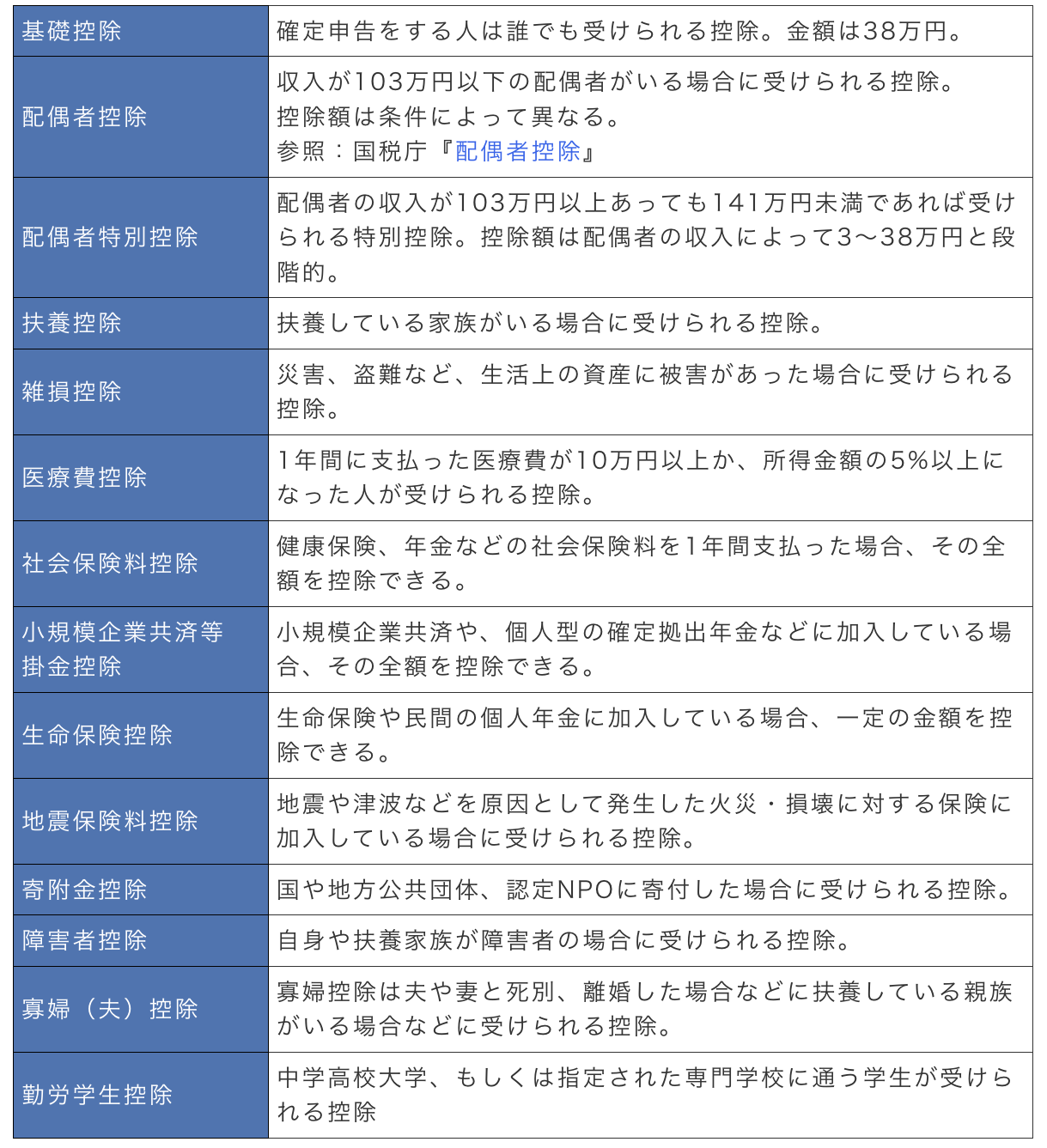

控除

売上から経費を差し引いて算出した金額を、事業所得と言います。この事業所得からさらに所得控除を差し引き、その残りの額に税率が掛けられます。

所得控除は14種類あります。

青色申告

所得控除と合わせて、フリーランスが節税を考える上で押さえておきたいのが青色申告特別控除です。

青色申告は、複式簿記による帳簿付けが義務付けられており、さらに青色申告を始めるためには事前の届出提出が必要です。

4. 確定申告の申請方法

リンクを参照すればOK。